La pandemia ha provocado que el foodservice español haya perdido en 2020 el 42% de su valor y el 39% de sus visitas en 2020, según un estudio de The NPD Group. La comida a domicilio y para llevar y las terrazas han logrado amortiguar, en parte, la caída. Pero ya se ve la luz al final del túnel, ya que el consumidor vuelve a los bares y restaurantes en cuanto se levantan las medidas.

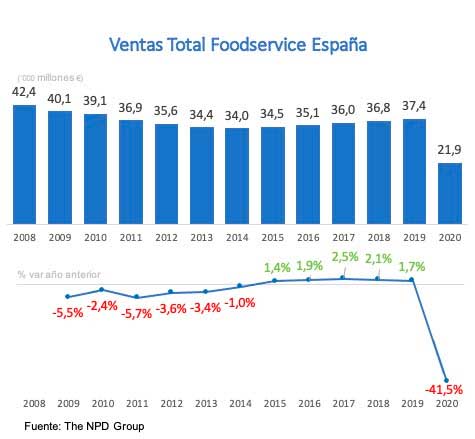

La crisis del Covid-19 ha tenido un enorme impacto en el sector del foodservice en España en 2020. La pandemia ha roto con cinco años consecutivos de crecimiento en el sector, provocando una caída de las ventas del 42% en 2020, hasta los 21.860 millones de euros. “En solo diez meses (marzo-diciembre), el mercado ha perdido cinco veces todo lo ganado en los últimos cinco años”, resalta Edurne Uranga, directora de Foodservice de NPD en España.

Con las sucesivas limitaciones y restricciones de horario, aforo y movilidad, los españoles realizaron un total de 2.900 millones de visitas menos a los establecimientos hosteleros que en el año anterior (-39%), revela el informe de The NPD Group.

Pero 2020 no fue lineal, sino que se comportó como una auténtica montaña rusa para el sector, y el consumidor tuvo que ir adaptando sus hábitos en cada una de las fases y adquiriendo nuevas rutinas, que han generado nuevas ocasiones de consumo de alimentos y bebidas fuera del hogar.

El confinamiento estricto, entre los meses de marzo y mayo, fue el periodo de tiempo más dañino para la hostelería, al concentrar el 42% de toda la pérdida de facturación anual. No obstante, a pesar de las limitaciones y dificultades de esta fase, el consumidor no se olvidó del sector y utilizó el servicio de delivery para llevarse el restaurante a casa.

Boom de los pedidos de comida a domicilio

Durante esos meses, todos los modelos de delivery experimentaron grandes avances, sobre todo el digital (pedidos a través de webs y app), que creció un 33% respecto al mismo periodo del año anterior.

En cuanto las restricciones se fueron relajando, los españoles volvieron rápidamente a consumir fuera de casa y, durante los meses de verano, el consumo se situó casi al 70% de los niveles del verano anterior.

El consumidor adaptó sus rutinas a un nuevo estilo de vida, muy marcado por el teletrabajo, la reducción de los desplazamientos y las medidas de prevención de contagios.

En este contexto, el consumo por la tarde y las cenas ganaron peso en foodservice, mientras que las comidas perdieron mucha relevancia. El consumidor busca además locales con terraza (ya casi siete de cada diez establecimientos la tienen) y demanda el pago con tarjeta, aunque cuatro de cada diez negocios aún no admitían esta forma de pago durante el verano.

La oferta para llevar (take away) y a domicilio (delivery) de bares, restaurantes y cafeterías; el consumo en terraza, el pago con tarjeta y la comida preparada y lista para comer del súper han sido en servicios clave en un 2020 nefasto para el foodservice

Pese a recuperar el consumo en el establecimiento, el consumidor no se olvida de las nuevas rutinas de delivery adquiridas durante el confinamiento, lo que permite a este servicio seguir creciendo. Al cierre del año, el delivery duplicó su peso en el consumo fuera del hogar, hasta alcanzar el 8% de todo el gasto en foodservice.

El otoño y la vuelta al cole llegaron marcadas por una segunda ola de contagios y nuevas restricciones, aunque en este momento los operadores de restauración, tanto organizados como independientes, estaban más preparados y reaccionaron rápido incrementando su oferta de take away y delivery. El take away (junto con el servicio «drive thru») también aceleró su crecimiento a final de año y cerró 2020 con una cuota del 23,4% del total foodservice.

La comida preparada del súper dobla su tamaño

A lo largo de 2020, todos los canales del sector resultaron fuertemente afectados por la crisis sanitaria, si bien la restauración organizada (con mayor oferta de delivery y menos dependiente de comidas de diario que los operadores independientes) y la comida preparada del súper ganaron relevancia para el consumidor.

Dentro de la restauración organizada, destacó el comportamiento del modelo de Quick Service Restaurant (sin servicio a mesa), con lo que se rompió la tendencia de los dos últimos años, en los que avanzaban los restaurantes de servicio completo. Esta migración provocó un downtrading o bajada de precios en el sector, ya que el de sin servicio a mesa es el canal de restauración con menor gasto medio por comensal. El resultado para el conjunto del sector fue una bajada del precio medio del 4%.

Junto a este canal, la oferta de comida preparada y lista para comer del súper, tras un breve parón en el confinamiento inicial, se reactivó con fuerza y cerró el año duplicando su tamaño, hasta representar al cierre de 2020 el 3% del gasto que el consumidor hace en foodservice.

“El 2020 ha sido un año largo, en el que nos hemos tenido que ir adaptando a cada fase y hemos ido incorporando nuevas rutinas y motivaciones”, explica Edurne Uranga. “El final del túnel empieza a verse en el horizonte gracias a los planes de vacunas. Entender dónde, cuándo, quién y cómo se activa el consumidor será clave para capitalizar rápidamente la recuperación del sector en cuanto comience”